Como vocês bem sabem, dois pontos nesse blog são cruciais: a qualidade dos textos e a motivação não financeira do mesmo. Portanto, não ganho 1 centavo com o blog nem fico postando qualquer bobagem com objetivo de aumentar tráfego ou coisa do tipo.

Dito isso, gostaria de apresentar-lhes um "guest post" do colega Henrique Carvalho, do HC Investimentos, que é uma das poucas pessoas realmente com conhecimento sobre finanças pessoais e alocação de ativos. Os textos dele possuem muitíssimo mais qualidade do que um Gustavo "previdência privada é um investimento inteligente" Cerbasi da vida.

Sem mais delongas, segue o texto, com considerações minhas ao final:

Como projetar o retorno esperado do Ibovespa – Uma visão realista

Gostaria de agradecer ao meu companheiro de blog Viver de Renda pela oportunidade cedida para escrever neste espaço em que a qualidade preza deste o início, buscando trazer informações práticas e importantes para os leitores, de maneira diferenciada do padrão encontrado pelas comunidades financeiras.

Nesta matéria, tratarei de um tema muito importante para quem busca alcançar a independência financeira: Qual o retorno esperado (futuro) da Bolsa que devo utilizar? Estaremos analisando o retorno real histórico do Ibovespa desde 1994, além de fatores como regressão à média e a comparação dos retornos mundiais para poder estimar de maneira mais realista o retorno futuro da Bolsa brasileira para o longo prazo.

Os erros mais comuns de iniciantes. Num país em que todo mundo quer ficar rico rapidamente, muitas pessoas cometem erros de inciantes na hora de estimar a rentabilidade de seus investimentos no longo prazo. Neste artigo, considerarei apenas o mercado de ações como exemplo, já que é onde mais encontrarmos metas irreais de rentabilidade.

Pequeno teste. Se alguém lhe disser que tem como meta ganhar 20% a.a. na Bolsa você concordaria com este argumento? No mínimo, seria prudente perguntar se esta rentabilidade é líquida e descontada da inflação, afinal, estamos fazendo um planejamento de longo prazo. Portanto, incluir custos e a inflação me parece uma atitude bem prudente.

E agora, 20% a.a. líquidos e descontados da inflação lhe parecem uma taxa possível de ser alcançada no longo prazo? Provavelmente, você deve ter respondido: Não! (Eu espero!). De qualquer modo, vamos analisar ao longo deste artigo quais foram os retornos históricos da Bolsa brasileira (em termos nominais e reais) e o que podemos esperar deste retorno olhando para o futuro.

Retornos Nominais e Reais do Ibovespa desde o período pós-inflacionário (Julho de 1994 até setembro de 2010):

Embora ambos tenham começado do mesmo ponto de partirda, nos 4.000 pontos em julho de 1994, no fechamento de setembro/2010, o Ibovespa nominal terimou em 69.430 pontos e o Ibovespa real em 18.489 pontos.

1ª lição. Sempre considere a inflação quando fizer um planejamento de longo prazo. A rentabilidade nominal anual do Ibovespa neste período foi de 19,93% (próximo dos 20% a.a. que nos referimos na pergunta no início do artigo). Entretanto, devido à uma inflação de 8,29%, a rentabilidade real do Ibovespa foi de 10,75%. Lembrem-se que o correto não é subtrair a inflação, mas sim descontá-la. Veja mais detalhes aqui e aqui.

Retorno real do Ibovespa nos últimos 12 meses:

Considerando a análise do retorno da Bolsa nos últimos 12 meses, percebemos que este tende a variar entre uma faixa definida, entre -50% e +100%. Importante observar que quando o índice se encontra perto destas faixas ele tende a reverter rapidamente. Esse princípio é conhecido como regressão à média. Nada impede que ele saia desta faixa, mas a probabilidade de ocorrência é pequena e bem passível de ser ajustada no longo prazo.

Retorno real do Ibovespa nos últimos 5 anos:

Aumentando a escala temporal de nossa análise, padrões de retornos mais razoáveis começam a emergir. Entretanto, 5 anos ainda é pouco para fazermos uma boa avaliação de longo prazo.

Retorno real do Ibovespa nos últimos 10 anos:

Embora 10 anos também não seja o período mais adequado para análises históricas da rentabilidade real da Bolsa, o pequeno período de observação, de 17 anos ( Julho/1994 – Setembro/2010) dificulta a análise. Porém, já é possível ver que a variação média do retorno real do Ibovespa está em torno de 10%, tendo um limite inferior de 5% e um limite superior perto de 17%.

Comparação da Rentabilidade da Bolsa Brasileira x Bolsas no Mundo:

Além de analisar a rentabilidade histórica do Ibovespa dentro do cenário nacional, por que não compará-la com diversas bolsas mundiais? Afinal, o dinheiro nunca dorme e está sempre em busca de melhores oportunidades.

Retorno real de 17 Bolsas de Valores em 100 anos. Existe uma ótima análise feita anualmente pelo instituto de pesquisa do Credit Suisse com o retorno real de 17 bolsas no mundo todo, cujo tema já foi abordado duas vezes aqui no Viver de Renda. Confira o material aqui [1900 até 2008] e aqui [1900 até 2009]. As análises concluem que o retorno ponderado das 17 bolsas no mundo todo era de 5,2% a.a. no ano de 2008 e passou para 5,4% a.a. em 2009.

E o nosso Ibovespa, com retornos reais anuais em torno de 10%, onde se encaixa nisso?

Existe um gráfico interessante feito pelo New York Times e já disponibilizado pelo Viver de Renda aqui, que mostra uma comparação entre os retornos das principais bolsas dos países desenvolvidos e emergentes:

Brazil-zil-zil! A bolsa de valores brasileira obteve de forma isolada o maior retorno entre as 23 bolsas analisadas, com retornos de 20%, bem próximo dos 19,93% que calculamos como retorno histórico desde 1994.

Uma outra visão sobre o mesmo tema pode ser encontrada no site da iShares nos Estados Unidos. Classificando a tabela dos diversos (e são vários mesmo!) ETFs pelo retorno anual nos útlimos 10 anos, adivinhe quem está na liderança?

Não tem pra ninguém! As bolsas do México, Austrália, Malásia, Coréia do Sul, todas ficaram para trás. Com um retorno anualizado de 18,54% nos últimos 10 anos, a Bolsa brasileira destaca-se das demais. A pergunta que fica é: até quando? Sabemos que, através da lei da gravidade, tudo o que sobe, desce. E se o princípio da regressão à média servir como aviso, é bom não esperar retornos tão elevados do Ibovespa nos próximos 10 anos.

Projetando uma rentabilidade real para o Ibovespa no longo prazo de maneira realista:

Dado que rentabilidade passada não é garantia de rentabilidade futura, olhar somente para o passado não é suficiente para projetarmos o futuro. Portanto, temos de aceitar que existe uma imprevisibilidade dos retornos, embora eles tendem a convergir para uma média.

Uma boa solução para fazer esta estimativa é simplesmente sermos conservadores em nossa análise. Dado que o Brasil teve uma das maiores taxas de crescimento nos últimos 10 anos, espera-se que nos próximos 10 anos esse retorno será menor do que o anterior.

Concluindo

Portanto, sabendo que a rentabilidade real do Ibovespa nos últimos 10 anos foi de 10,75%, poderíamos estimar a rentabilidade futura da Bolsa em torno de 8%, atribuindo uma queda de quase 3% devido a uma situação que parece insustentável. Este é exatamente o número que o Viver de Renda utilizou para fazer sua projeção de rentabilidade no plano de Independência Financeira.

Esperando que o retorno da bolsa brasileira retorne para patamares mais adequados e, levando em consideração que a média histórica das 17 bolsas analisadas em um perído superior a 100 anos é de 5,4% a.a, poderíamos estimar a rentabilidade real da Bolsa brasileira de maneira mais conservadora, entre 6% e 8% para o longo prazo.

Informações Adicionais:

Sobre o autor: Henrique Carvalho

Autor do blog HC Investimentos. É Sócio do Clube de Vienna - Análise Financeira Independente - e trabalha na consultoria Fundo Imobiliário. No Twitter:@hcinvestimentos

---

Lendo o artigo do Henrique duas coisas chamaram a minha atenção:

1 - A diversificação pelo tempo funciona. Apesar dos argumentos de Paul Samuelson, Zvi Bodie e Mark Kritzman contra o mesmo, a verdade é que a lei dos grandes números está a favor do investimento com maior expectativa de retorno, e não há "put options", utilidade do dinheiro e mercados "bears" intra-tempo que digam o contrário. Observe que, apesar do desvio-padrão total aumentar pela raiz quadrada do tempo, o desvio-padrão de longos períodos anualizado DIMINUI a medida que o tempo passa. O gráfico do retorno de 10 anos é extremamente elucidativo nesse sentido, com retorno anual real não menor do que 5,08% e com uma volatilidade bastante reduzida quando comparada com os gráficos de 1 e 5 anos.

Ps.: Se você não entendeu nada do parágrafo acima, procure ler sobre "diversificação pelo tempo" ou aguarde meu artigo sobre o tema.

2 - Pequenas diferenças de retorno durante muito tempo fazem uma grande diferença. Não sei se vocês perceberam, mas vejam como um retorno de aproximadamente +50% em 2009 causou um aumento do retorno anual na série 1900-2009 de apenas 0,2%a.a. 0,2% durante um ano não é nada, durante 100 anos de deixam 50% mais rico ao final do período. É possível deduzir dessa verdade matemática a importância do controle dos custos de um investimento, em que pagar 0,1% ao invés de 0,7% de taxa de administração anual causam grandes diferenças lá na frente.

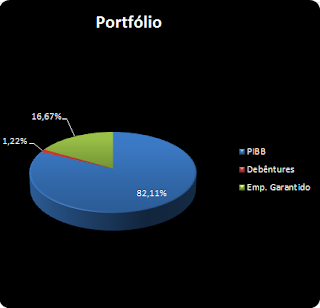

Outro exemplo claro do exemplo acima foi a minha diminuição de expectativa de retorno nominal do portfolio de 1,2% para 1% a.m. Esses 0,2%a.m. modificaram meu aporte necessário mensal de R$2.300,00 para ~R$4.300,00.

Portanto, fiquem de olho nos custos e foquem no longo-prazo!